団体信用生命保険(団信)

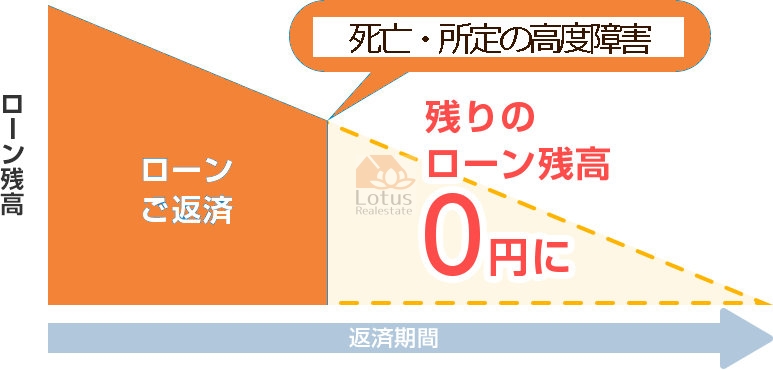

団体信用生命保険(団信)とは、債務者が「死亡」「高度障害」のとき、住宅ローンの残額を一括して返済するための生命保険です。

原則として団体信用生命保険の加入を要しますので、ローンを借りるには健康の告知が必要です。

健康面で優れない部分があると団信に加入できませんが、加入をしない対処手法もあります。

公開日: 更新日:

author:春日秀典

目次

団体信用生命保険(団信)とは?

団信とは

団信とは、住宅ローンを借りた人が特定の健康状態になったとき、ローンの残額が返済されるための保険です。字のごとく、団体+信用+生命保険です。ローン債務者を一つの団体とみなして、単一の契約でその団体に所属所属する人を一括して保障します。そのため、通常の生命保険料も通常よりは安くなります。

不動産業者や金融機関は、しばしば団体信用生命保険を略して団信(だんしん)と言います。

死亡などにより保険金が下りて、住宅ローンの一括返済が可能となる

一般的な団信

一般的な団信保険は、金利に含まれています。銀行の住宅ローンを借りる場合、団信に必ず加入させられます。ローンの申込書と一緒に保険の告知書にも記入します。契約者は銀行、受取人は銀行です。ローン債務者(物件購入者)が被保険者となります。つまり、住宅ローンを借りた人が死亡もしくは高度障害になったとき、銀行にお金が支払われ、債務が消滅します。

特約により疾病範囲を広げた団信

一般的な団信は高度障害のみの保障となります。それ以上のニーズにこたえるため、特約により、生命保険の機能を拡充させて、保障の範囲を広げた団信もあります。

3大疾病・8大疾病、全疾病、がん団信、全疾病などをアピールしています。後述します。

フラット35の団信

フラット35を利用する場合は団信は非加入を選択できます。加入を希望しないで進めることも可能です。

特約により疾病範囲を広げた団信

がん団信

3大疾病

少し以前は3大疾病団信というものがオプションタイプの中心でした。現在も販売中です。金利は0.3%上乗せというものになっています。後述の8大とか全疾病などと比べると、補償範囲が狭いではないかと思われますが、一般には受け皿は広くなっています。8大や全疾病で出てくる「就労不能」という概念ではなく、「労働の制限」と、いくらか緩和されている点がミソとなっています。8大は広く薄く、3大が狭く厚くという印象です。

- 3大疾病団信の適用の要件

-

がん:悪性新生物と診断されること。上皮内がん等ではおりません。つまり、がんがある程度進行して、転移するレベルに達している状態であること。

急性心筋梗塞:初めて医師の診療を受けた日からその日を含めて60日以上、労働の制限を必要とする状態であること。

脳卒中:初めて医師の診療を受けた日からその日を含めて60日以上、言語障害、運動失調、麻痺等の他覚的な神経学的後遺症が継続すること。

8大疾病

従来型の銀行が販売している団信です。以下に示されるような疾病にり患して、就業不能な状態になったときに適用されます。

- ガン

- 急性心筋梗塞

- 脳卒中

- 高血圧症

- 糖尿病

- 慢性腎不全

- 肝硬変

- 慢性膵炎

コストの支払い方法としては、2つパターンがあります。「保険料を支払う型の8大疾病特約付き団信」「金利上乗せ型の8大疾病特約特約付き団信」があります。

- ※1)保険料を支払う型の8大疾病特約付き団信

-

大手銀行ですと三菱東京UFJ銀、みずほ銀で拝見します。「就業不能」でないと出ないのは上記と同じです。2000万円あたり、200~300円くらいの保険料で、若ければわかいほど負担率が低くなります。また加齢ごとに保険料は高くなります。

ネット銀行が無料でつけているものを有料にしているという状態です。ただ、みずほ銀行の8大疾病では上皮内がんも含めるそうですので、少し手厚いです。大手の銀行がいいところは物件やお客様の対象が広いところでしょうか。

- ※2)金利上乗せ型の8大疾病特約特約付き団信

-

もともとの住宅ローンの金利に0.x%の金利を上乗せして保険料を徴収するものです。xは商品によって異なります。三井住友銀行とりそな銀行が採用しています。一律に金利に上乗せされるので、若い世代にとっては負担が大きいかもしれません。

なお、りそな銀行の商品は「団信革命」という商品で、いま彼らが一押しです。説明によれば病気・ケガになったというのが基準なので、疾病・状態によっては、就業不能条件を問わない項目もあります

。

全疾病状態

価格で訴求するネット銀行などで、無料もしくは割安な保険料でついている場合があります。就業不能になれば適用さえるというものです。12か月まではローンの支払いを保障し、12か月以降はローン残高が補償されるというものです。

「就業不能」とはいかなる仕事もできない状態のことで、「半日仕事ができる」とか「軽作業ならできる」などは対象外です。さらに、がんについては「上皮内ガン」は対象外です。「上皮内ガン」とは軽いガンのことです。治療を行えば再発移転の可能性が低いもので、腫瘍が上皮(粘膜層)内にとどまっており、基底膜以降の組織に浸潤していない状態のがんのことをいいます。この状態より進んだガンのことを「悪性新生物」といいます。

8大(全疾病)+就労制限(3大)

各サービスの競争の結果細分化されて出てきたものです。就業不能よりは平易なもので、軽い家事等の軽労働や事務等の仕事ができるときに適用される団信です。8大もしくは全疾病に、3大疾病を上乗せした構造になっています。

三井住友銀行(8大の中の「ガン(上皮内除く」「急性心筋梗塞」「脳卒中」)、住信SBI銀行の(スゴ団信「ガン(上皮内除く」「急性心筋梗塞」「脳卒中」)、りそな銀行(団信革命「ガン(上皮内除く」「急性心筋梗塞」「脳卒中」)などの団信が該当します。

障害状態の程度で補償の範囲を分析

補償の範囲の大きさ分析するには、障害の程度と疾病の範囲を確認する必要があります。

以前の団信は、基本的な補償内容にとどまり、病気の状態では補償はおりませんでした。基本的補償内容では「死亡」もしくは「所定の高度障害」にならないとなりませんでした。

住宅ローンの分野でネット銀行が活躍するようになり、無料や割安な料金で、補償内容に幅を持たせるようになりました(住信SBIネット銀「スゴ団信」など)。それに対して従来型の銀行からも反撃として、有料ながら保証の範囲を拡充させるようになってきています(りそな銀「団信革命」など)。

所定の身体障害状態

業務に従事できるか否かを問わない状態。

労働の制限を必要とする状態

軽い家事等の軽労働や事務等の座業はできるが、それ以上の活動でが制限を必要とする状態。

※脳卒中においては言語障害、運動失調、まひ等の他覚的な神経学的後遺症が継続したと医師によって診断されたとき。

就業不能状態

入院、もしくは在宅療養で治療に専念すべきと指示された状態。被保険者本人の経験・能力に応じたいかなる業務にもまったく従事できない状態。

高度障害

高度障害は、以下のようにハードルが高いものとなっています。ほとんど死亡に近い状態ではないと下りないとも言えます。

- 両眼の視力を全く永久に失ったもの

- 言語またはそしゃくの機能を完全・永久に失ったもの

- 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの。

- 両腕とも手関節以上で失う、またはその用を全く永久に失ったもの

- 両足とも足関節以上で失う、またはその用を全く永久に失ったもの

- 片足を手関節以上で失い、かつ、片足を足関節以上で失ったか、またはその用を全く永久に失ったもの

- 片腕の用を全く永久に失い、かつ、片足を足関節以上で失ったもの

※介護とは食事、排泄その後始末、および起床、歩行、入浴、着替えが自分ではできず、常に他人の介護が必要な状態をいいます。

一般区分状態表

団信の条件が発動する状態として、しばしば挙げられるのが、「就業不能」との条件があります。この文言がつくと、病気になったから出るのではなく、病気になって働けなくなったから保険金が出るという意味になります。

就業不能の該当については、医師の診断によるものになりますが、一般状態区分表のエ以上の状態を指します。参考に、下記に掲示します。下記のア~ウについては、「働ける」という認定になりますが、エ・オについては、「働けない」という認定になります。ただ、ウかエの判定は微妙になることもあります。

| 区分 | 一般状態 |

|---|---|

| ア | 無症状で社会活動ができ、制限を受けることなく、発病前と同等にふるまえるもの |

| イ | 軽度の症状があり、肉体労働は制限を受けるが、歩行、軽労働や座業はできるもの 例えば、軽い家事、事務など |

| ウ | 歩行や身のまわりのことはできるが、時に少し介助が必要なこともあり、軽労働はできないが、日中の50%以上は起居しているもの |

| エ | 身のまわりのある程度のことはできるが、しばしば介助が必要で、日中の50%以上は就床しており、自力では屋外への外出等がほぼ不可能となったもの |

| オ | 身のまわりのこともできず、常に介助を必要とし、終日就床を強いられ、活動の範囲がおおむねベッド周辺に限られるもの |

民間の生命保険を活用した団信の節約

団信は、住宅ローンを借りる人たち一つの団体として、老いも若きも、男も女も、同じ料率で保険料を賦課しています。団信の構図は、疾病リスクが高い層に有利で、リスクが低い若年層や女性が不利です。

フラット35のように、団信の加入が選択できる住宅ローンにおいては、健康リスクが低い層の方は、所得補償保険などを活用した、一般的な保険のほうが有利になる場合もあります。

もっとも、期待利回りは団信よりも高く、もっとも必要保障よりもオーバースペックになることがありますので、検討は必要です。「お子様が成人されるまでの間のご家族の安心」などといった考え方で、「団信+αがあればよし」との考え方の保険であれば、いいのではないかと思います。

ちなみに、このような所得補償保険は普通の生命保険です。最近の生命保険は、ライフステージの変化に応じて、保障内容をコンバージョンしたりできる場合もあります。保険会社などに商品概要を確認してみましょう。

金融機関の団信に加入できない場合の対処方法

団信は生命保険ですから、健康の状態がすぐれない場合には、加入できない場合もあります。そのような場合には住宅ローンを利用できない場合が出てくるのですが、対応方法もあります。通常の団信でも、投薬量の明記と通常の健康診断あるいは健康診断の添付により通したことがあります。

健康的な事情により団信が加入できない場合においても、必ずしもあきらめる必要はありません。団信非加入もしくは別途団信により対応できる場合があります。

ワイド団信の利用、配偶者の連帯保証による対応、フラット35の利用、過去に加入済みの生命保険の提示などです。微妙かなとお感じの方はあらかじめご相談ください。

ローン審査の進め方について

できれば、不動産業者の選定は一本化して、これまでの検討の履歴が残るように進めたほうがいいかもしれません。

金利の安いところなど、ご希望をいろいろ言いたい部分ではありますが、進め方には制限があることを、ご承知おきください。時間や手続きにおいては、他の健康な方と比べると多くの手続きを要します。

汎用性の高いのは通常銀行のワイド団信だと思いますが、フラット35でやるにせよ、どのような方針で行くにせよ、他に競合が出てくるような良質な物件であれば、そのたびごとに不動産業者を変えて毎度の審査をしていると、ねらった物件を買えないという事態に見舞われることもあるかもしれません。

ワイド団信

まず考えられるのは、ワイド団信というものです。0.3%程度は実質金利が上がりますが、健康上の理由で通常の団信保険への加入が認められない方でも、多様な疾病経験に対応しており、住宅ローンが拒絶される可能性は低くなります。

例えば「うつ病」の既往がある方は一般的な団信では謝絶されますが、当社でもワイド団信では通したことがあります。

通常の団信は、いわゆる「漢字生保」で金融機関の系列保険開始やが引き受けているのですが、ワイド団信はいわゆるカタカナ生保が引き受けているようです。

三菱UFJ銀行ワイド団信

ワイド団信みずほ銀行の場合

りそな銀行ワイド団信

じぶん銀行

フラット35

フラット35においては、団信は非加入の選択も可能です。なお、以前は加入を選択するという考え方でしたが、平成29年10月1日以後においては、非加入を選択するという考え方となり、団信付が原則となりました。

入らない場合の金利は、商品提示金利の-0.2%です。以前は加入する場合は0.3%余りの金利でしたので、少し安くなったといえます。

ただし、「スーパーフラット」などの商品名でよばれる「保証型」のフラット35は、このシステムは採用していないところもありますので、利用しようとする提供会社のフラット35の見極めをしてください。

配偶者の連帯保証による団信加入の回避

団信以外の方法としては、配偶者の連帯保証を条件とした団信未加入による住宅ローンを認めている金融機関もあります。この場合はローンの事前審査の段階で生命保険会社の団信の審査を先に実施して、団信に加入ができないことを明確にする必要がありますので、実印のご準備ください。

この対応では、銀行により細かい条件の違いがあります。他行でもあると思いますが、筆者のフィールドでは三菱UFJ銀行とみずほ銀行ではこのケースに対応しているのですが、銀行により濃淡があります。たとえば、三菱UFJ銀行では自己資金2割を要するですとか、みずほ銀行ではそのような制限はないものの実質的に利用例はない、などです

団信未加入の住宅ローンの詳細はご相談ください。

配偶者が住宅ローンの借入を行う場合

世帯主の配偶者が有業者の場合は、配偶者がローンを組むという選択枝を選ぶこともできます。「ご主人が病気がちなので奥様がローンを組む」というのは、十分金融機関も受け入れてくれる諸事情です。いままでは、特にご主人の健康診断などはいらなかったです。

ただローンを組まない場合においても、配偶者が連帯保証人になることを要求する金融機関とそうでない金融機関があります。十分ご承知おきください。

不実の告知はダメ

団信において、ウソの申告=不実の告知をするろと、どうなるのでしょうか。保険と同じことなので、最初の住宅ローンには通るかもしれませんが、万が一お亡くなりになった時、ばれてしまいます。

お亡くなりになると死亡診断書の提出が必須ですが、診断書の内容から告知内容に疑義が生じますと、保険会社から「保険調査員」により、医療機関や健康保険利用履歴の調査が入ります。

不実の告知してもばれますし、ばれると契約解除となり、団信の保険が出ません。ご遺族などにも迷惑がかかるので、決してやらないようにしましょう。

精神疾患を抱える方の住宅ローン

「健康状態が優れない」の範囲には、うつ病、双極性障害、統合失調症などの精神的な疾患を抱える方々も該当します。

けして精神疾患を抱えているから住宅ローンを組めないということではありません。精神疾患を抱えていることで、投薬、治療を継続していれば、団体信用生命に通ることが難しくなるので、住宅ローンが難しいということです。

したがって、他の疾患で団体信用生命に通らない場合と同様に、上記段落と同様の対応策を取ることにより、住宅ローンの取り付けを進めることができます。